ELD 선택하기

ELD(Equity Linked Deposit), ‘주가(지수) 연계 예금’은 기초자산인 주식이나 주가지수에 연계해서 예금의 이자가 결정되는 상품입니다. 원금이 보장되는 안전한 상품인 만큼 큰 수익률을 내기에는 한계가 있으며, 중도 해지 시 높은 수수료가 부과됩니다.

ELD 란 무엇인가요?

ELD(Equity Linked Deposit), ‘주가(지수) 연계 예금’은 기초자산인 주식이나 주가지 수에 연계해서 예금의 이자가 결정되는 상품입니다. 은행에서 발행하고 판매하는 정기예금 종류 중 하나로, 원금 보장이 되는 예금자 보호 대상 상품이며, 구조상 안전성이 큰 상품입니다. 하지만 안전한 만큼 최대 수익률에는 한계가 있습니다. ELD 상품은 예·적금 이자보다 높은 수익을 기대할 수 있어서 보통 시중금리가 낮을 때 출시되는 경우가 많습니다.

ELD는 어떻게 구매할 수 있나요?

최소 투자금액은 은행마다 차이가 있지만 최소 100만 원 이상 혹은 300만 원 이상으로 투자할 수 있습니다. 그러나 인터넷을 통해서는 소액(최소 50만 원 이상)으로도 가입이 가능합니다. 또한 ELD 상품은 한 달에 2~3회 정도 다양한 조건과 금리의 상품들이 출시되고, 7~15일 정도로 정해진 일정 기간 동안 선착순으로 가입 모집을 합니다. 예금자 보호 대상 상품이기는 하지만 중도 해지 시에는 2~10%의 높은 수수료가 붙기 때문에 원금 손실의 위험이 있습니다.

ELD 상품의 수익은 어떤 구조로 얻게 되는 건가요?

ELD 상품에는 안정형, 상승형, 양방향형 상품 등 3가지 종류로 구분되는데, 이들은 가입 기간 중 지수 변화 및 기준 지수와 만기지수에 따라 금리가 확정됩니다. 기준 지수는 상품이 발행되는 날의 지수 종가이고, 만기지수는 만기일의 지수의 종가를 의미합니다.

• 안정형은 만기 시 주가지수가 기준 지수보다 일정 폭 이상 상승한 경우 약정된 금리를 지급하는 상품입니다. 지수가 상승하였으나 정해진 상승폭에는 미치지 않아 다면 상승률에 약정 참여율을 곱한 수익률을 제공합니다. 즉 가입 당시 기준 지수에 비해 떨어지지만 않으면 수익률을 보장하는 상품입니다. 안정형 상품을 나타내는 그래프로 예를 들면, 이 상품은 만기 시 주가지수가 기준 지수 대비 10% 이상 상승했을 때 연 1.5%의 수익률을 제공하는 것을 의미합니다. 그러나 만약 만기지수가 기준 지수 대비 10%가 아닌 8% 상승했다면, 상승률 8%에 약정 참여율 15%를 곱한 수익률인 1.2%의 수익률을 제공합니다(8% X15%=1.2%). 또한 만기 시에 기준 지수 대비 지수가 하락하더라도 원금을 보장해 줍니다.

• 상승형은 주가지수가 상승한 만큼 비례하여 수익이 늘어나는 구조를 가지고 있습니다. 그러나 만기지수 결정일까지 장중 기준으로 한 번이라도 정해진 비율을 초과하여 상승하게 되면 초과 상승 시에 받게 되는 수익률로 확정되는 구조입니다. 만약 일정 비율을 초과를 초과하여 상승하지 않았다면 만기 수익률은 지수가 상승한 비율에 참여율을 곱한 값으로 정해집니다. 또한 안정 ELD형과 마찬가지로 기준 지수 대비 변함이 없거나 마이너스 상승률을 기록하더라도 원금은 보장됩니다. 만기 지수 결정일까지 가입 기간 동안 한 번이라도 지수가 기준 지수 대비 15%를 초과 상승한 적이 있으면, 연 2%의 수익률 확정됩니다. 그런데 만기지수 결정일까지 계약기간 동안 한 번이라도 만기지수가 기준 지수 대비 15%를 초과 상승한 적이 없는 경우에는 지수 상승률에 참여율을 곱한 값으로 수익률이 확정됩니다(지수 상승률 (%) X참여율(30%). 만약 만기지수 결정일에 만기지수가 10%까지 상승했다고 한다 면, 지수 상승률인 10%에 참여율 30%를 곱한 3%가 수익률이 되는 것입니다. 혹은 만기지수가 기준 지수 대비 변함이 없이 같거나 오히려 지수가 하락했을 경우에는 수익률 없이 원금만 받게 됩니다(원금 보장).

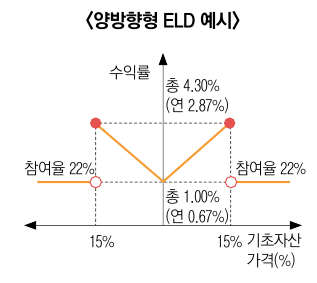

• 양방향형 상품은 지수가 상승할 때뿐만 아니라 하락했을 때에도 수익을 낼 수 있는 구조의 상품입니다. 만기지수가 가입시점의 기준 지수보다 상승하거나 하락했을 때 약정 참여율을 곱해 수익률을 제공하기 때문에 수익을 극대화할 수 있다는 장점이 있습니다. 만기가 1년 6개월인 양방향형 상품이라고 가정해 봅니다. 양방향형 상품은 기준 지수 대비 15% 초과 하락과 15% 초과 상승 구간에 따라 수익률이 변하게 되는 구조입니다. 원금이 보장되는 것에 더해 수익률이 최소 1%(연 0.67%)에서 최대 4.3%(연 2.87%)까지 제공됩니다. 만약 만기 시까지 기준 지수 대비 한 번이라도 15% 초과 하락하거나 15% 초과 상승한 적이 있을 경우에는 기본 수익률인 1%(연 0.67%)로 확정합니다. 그런데 만기지수 결정일까지 지수가 15% 상승했다면 기준 지수 대비 상승률인 15%에 참여율 22%를 곱한 값인 3.3%의 수익률에 1.0%의 기본 수익률을 합하여 총 4.3%의 수익률을 얻을 수 있습니다. 이는 마이너스 15% 수익률의 경우에도 같은 수익률을 얻을 수 있습니다.

ELD 상품 구매 시 무엇을 주의해야 할까요?

원금 보장형 상품이지만, 중도 해지 시 수수료로 인해 원금 손실의 위험이 있습니다.

따라서 중도 해지를 하지 않을 정도로만 구매해야겠습니다. 예측이 어려운 상품이다 보니 선택을 잘했을 경우에는 이율이 잘 나오지만, 그렇지 않을 경우에는 기본 예금 상품과의 차이가 없고 원금만 돌려받을 수 있기 때문에 큰 수익률을 기대하는 소비자 에게는 추천하기 어려운 상품입니다. 마지막으로 상품의 투자설명서 내 수익 구조와 상환 조건을 꼼꼼하게 살펴봐야 합니다.

'-은행관련 기본지식-' 카테고리의 다른 글

| IRP(개인형 퇴직연금) 절세 꿀팁 (0) | 2022.12.15 |

|---|---|

| ELS (주가 지수 연계 증권) 알고 선택하기 (0) | 2022.12.15 |

| DLF / 파생결합증권 / 파생결합펀드 선택 정리 (0) | 2022.12.15 |

| 펀드 가입하기전 선택하는 방법 정리 (2) | 2022.12.15 |

| 퇴직연금제도 쉽게 이해하기 (0) | 2022.12.14 |

댓글